28 Jul La reforma del sistema de cotización en el régimen de autónomos de la Seguridad Social.

En la reunión del Consejo de Ministros del día 26 de julio de 2022 éste tomó en consideración el anteproyecto de Real Decreto-ley, por el que se establece un nuevo sistema de cotización para los trabajadores por cuenta propia o autónomos.

Esta norma, como ya hizo el Real Decreto 504/2022, de 27 de junio, modificará el Reglamento General sobre inscripción de empresas y afiliación, altas, bajas y variaciones de datos de trabajadores en la Seguridad Social, aprobado por Real Decreto 84/1996, de 26 de enero y el Reglamento General sobre cotización liquidación de otros derechos de la Seguridad Social, aprobado por Real Decreto 2064/1995, de 22 de diciembre.

Además, el Real Decreto-ley modificará el texto refundido de la Ley General de la Seguridad Social, con el fin de adaptar este texto legal al nuevo sistema de cotización diseñado para los trabajadores autónomos.

Hoy nos limitaremos a comentar cómo quedará este nuevo sistema de cotización de los trabajadores autónomos, puesto que la norma modificará muchos más aspectos del Régimen de Autónomos, incluso creando nuevas prestaciones sociales para este colectivo.

Esta reforma del sistema de cotización de los autónomos descansa, a continuación lo veremos, en una nueva manera de determinar la base de cotización que, como en su determinación interviene un futurible, como son los rendimientos netos de las actividades económicas o profesionales que obtendrá el autónomo en el año natural, tiene dos momentos:

▪ Elección de las bases de cotización provisionales, de acuerdo con las previsiones que el autónomo vayan teniendo a lo largo del año de los rendimientos netos anuales.

▪ Regularización para determinar las bases de cotización definitivas, en función de los rendimientos netos anuales obtenidos y comunicados en la Administración Tributaria.

Esta elección y regularización de las bases de cotización deberá realizarse de acuerdo con unas tablas de bases de cotización que cada año se establecerán en la Ley de Presupuestos Generales del Estado.

Habrá, como después veremos, dos tablas: una mesa general y una mesa reducida. Ambas tablas se dividirán en tramos consecutivos de rendimientos netos mensuales y en cada uno de los tramos se asignará una base de cotización mínima y una máxima.

I. Determinación de la base de cotización.

La base de cotización en el Régimen de Autónomos se determinará en función de los rendimientos netos anuales obtenidos por la persona trabajadora autónoma por el ejercicio de sus actividades económicas o profesionales.

Estos rendimientos netos anuales irán referidos a la totalidad de las actividades económicas o profesionales que lleve a cabo la persona trabajadora autónoma aunque existan actividades que eventualmente no determinasen su inclusión en el sistema de la Seguridad Social. Por tanto, respecto de los rendimientos netos de estas actividades económicas o profesionales, éstos deberán coincidir con la totalidad de los declarados los efectos del impuesto sobre la Renta de las Personas Físicas en la Agencia Tributaria.

Por otra parte, es irrelevante a efectos de la determinación de la base de cotización que las actividades económicas o profesionales se realicen a título individual, como persona física, o como socio o integrante de cualquier tipo de entidad, sin o con personalidad jurídica: en todos los supuestos deberemos computar todos los rendimientos netos de las actividades económicas o profesionales ejercidas para la persona trabajadora autónoma.

En definitiva, para la determinación de la base de cotización en el Régimen de Autónomos deberemos tener en cuenta los rendimientos netos anuales obtenidos para el ejercicio de la totalidad de actividades económicas o profesionales de la persona trabajadora autónoma, con independencia de cuál sea el título mediante el que obtenga estos rendimientos.

I.I Elección durante el año de las bases de cotización provisionales.

La persona trabajadora autónoma deberá elegir la base de cotización mensual que le corresponda en función de la previsión de la media mensual de sus rendimientos netos anuales, dentro de la tabla general de bases de cotización establecida en la Ley de presupuestos generales del Estado del año que corresponda.

A lo largo del año, se tendrá que ir cambiando la base de cotización con el fin de ajustar la cotización anual a las previsiones de los rendimientos netos anuales.

Esta regla general de elección de base de cotización tiene las siguientes matizaciones:

▪ El cónyuge y los parientes hasta segundo grado, por afinidad y consanguinidad, de la persona trabajadora autónoma que realicen trabajos de forma habitual y que no tengan la consideración de personas trabajadoras por cuenta ajena: no podrán elegir una base mensual de cotización por debajo de la base mínima de cotización por el grupo de cotización 7 del Régimen General de la Seguridad Social establecida cada año en la Ley de Presupuestos Generales del Estado.

▪ Los que ejerzan las funciones de dirección y gerencia o presten servicios por una sociedad de capital, a título lucrativo, de forma habitual, personal y directa, siempre que el control efectivo de la sociedad: no podrán elegir una base mensual de cotización por debajo de la base mínima de cotización por el grupo de cotización 7 del Régimen General de la Seguridad Social establecida cada año en la Ley de Presupuestos Generales del Estado.

▪ Los socios trabajadores de sociedades laborales, cuando su participación en el capital social, junto con la del cónyuge y parientes hasta segundo grado con los que conviva llegue al menos al 50%: no podrán elegir una base mensual de cotización por debajo de la base mínima de cotización por el grupo de cotización 7 del Régimen General de la Seguridad Social establecida cada año en la Ley de Presupuestos Generales del Estado.

Estas reglas especiales se aplicarán durante todo el año natural cuando estos supuestos se den en un período de 90 días, aunque en el resto del año la persona trabajadora no se encontrara en estos supuestos.

También existen matizaciones en la regla general de elección de base de cotización cuando los rendimientos netos anuales previstos queden por debajo del rendimiento netos mínimos establecido en la tabla general de bases de cotización establecida por la Ley de Presupuestos Generales del Estado. En este caso, la persona trabajadora autónoma deberá elegir una base de cotización de las establecidas en la mesa reducida.

Por último, será de aplicación la base mínima establecida en la tabla general, en su tramo 1, en dos situaciones:

▪ En las altas de oficio en el Régimen de Autónomos.

▪ En el período comprendido entre la fecha de inicio de la actividad y el mes en que se solicite el alta, cuando ésta se presente a partir del mes siguiente al inicio de la actividad.

I.II. Regularización anual de las bases de cotización definitivas.

La regularización anual de las bases de cotización provisionales, para determinar las definitivas correspondientes al año se realizará en función de los rendimientos netos anuales obtenidos y comunicados a la Administración Tributaria.

Los rendimientos netos anuales se calcularán de acuerdo con lo que prevén las normas del impuesto sobre la renta de las personas físicas para el cálculo del rendimiento neto de las actividades económicas o profesionales.

Para las actividades económicas que determinen su rendimiento neto por el método de estimación directa, el rendimiento a considerar será el rendimiento neto añadiendo el importe de las cuotas de la Seguridad Social y las aportaciones a mutualidades alternativas del titular del actividad.

Para las actividades económicas que determinen su rendimiento neto por el método de estimación objetiva, el rendimiento a considerar será el rendimiento neto previo minorado, en los supuestos de actividades agrícolas, forestales y ganaderas, y en el resto de actividades económicas será el rendimiento neto previo.

Por los supuestos de atribución de rentas, el rendimiento computable imputado a la persona trabajadora autónoma será, por el método de estimación directa, el rendimiento neto, y por el método de estimación objetiva, el rendimiento neto previo.

Para las personas que ejerzan funciones de dirección y gerencia o presten sus servicios por una sociedad de capital, teniendo el control efectivo, se computarán la totalidad de los rendimientos, sean dinerarios o en especie. Además, adicionalmente, se computarán los rendimientos de trabajo y del capital mobiliario, derivados, eventualmente, de su condición de socio.

A los rendimientos netos calculados de acuerdo en cada caso con las reglas anteriores, se aplicará una deducción por gastos genéricos del 7%, salvo en los supuestos de las personas que ejerzan funciones de dirección y gerencia o presten sus servicios por una sociedad de capital, teniendo el control efectivo, y los socios trabajadores de sociedades laborales, cuando su participación en el capital social, junto con la del cónyuge y parientes hasta segundo grado con los que conviva llegue al menos al 50%, que en este caso será del 3%. Se aplicará este 3% si la persona trabajadora autónoma está en alguno de estos supuestos en un período de 90 días, aunque en el resto del año la persona trabajadora no se encontrara en estos supuestos.

Si, realizados estos cálculos, la base de cotización definitiva no coincide con la base de cotización provisional, se procederá a regularizar la cotización provisional mensual en la siguiente forma:

▪ La cotización provisional es inferior a la definitiva: se deberá ingresar la diferencia hasta el último día del mes siguiente a aquél en que se notifique el resultado de la regularización, sin aplicación de intereses de demora ni recargos, si s ingresa en este plazo.

▪ La cotización provisional es superior a la definitiva: la Tesorería General de la Seguridad Social procederá a devolver de oficio la diferencia, sin intereses, antes del 31 de mayo del año siguiente a aquél en el que la Administración Tributaria haya comunicado los rendimientos computables en la Tesorería General de la Seguridad Social.

Por último, si la persona trabajadora autónoma no ha presentado la declaración del impuesto sobre la renta de las personas físicas o, habiéndola presentado no ha declarado ingresos a efectos de la determinación de los rendimientos netos cuando resulte de aplicación el régimen de Estimación directa, la base definitiva de cotización será la mínima del tramo 1, de la tabla general de bases de cotización.

I.III. Modificación posterior de las bases de cotización regularizadas.

En el supuesto de la Administración Tributaria haga modificaciones posteriores en los importes de los rendimientos netos declarados de la persona trabajadora autónoma, sea de oficio oa solicitud de la persona trabajadora, se procederá en la siguiente forma:

▪ Si la modificación reduce los rendimientos netos inicialmente declarados, la persona trabajadora autónoma podrá solicitar la devolución de las cuotas ingresadas indebidamente.

▪ Si la modificación incrementa los rendimientos netos inicialmente declarados, la Administración Tributaria lo pondrá en conocimiento de Tesorería General de la Seguridad Social y de la Inspección de Trabajo y de la Seguridad Social, para que procedan a la regularización y se determinen los importes a ingresar.

Estas posteriores modificaciones de bases de cotización definitivas ya regularizadas no modificarán, en ningún caso, el importe de las prestaciones de la Seguridad Social ya causadas.

I.IV. Las tablas de cotización.

La Ley de presupuestos generales del Estado establecerán anualmente una tabla general y una tabla reducida de bases de cotización del Régimen de Autónomos.

Estas tablas se dividirán en tramos consecutivos de importes de rendimientos netos mensuales.

En cada tramo se asignará una base mínima de cotización mensual y una base máxima de cotización mensual.

Este nuevo sistema entrará plenamente en vigor el día 1 de enero de 2032, después de un período transitorio de 9 años, que dividirá en dos fases:

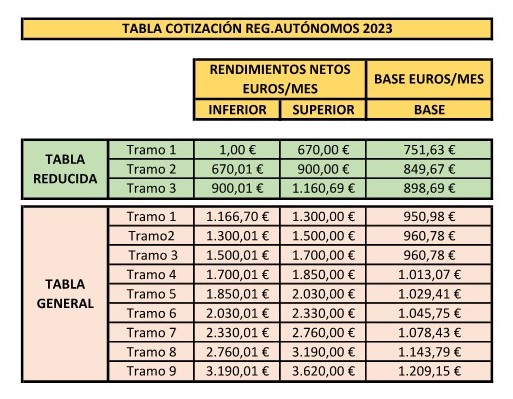

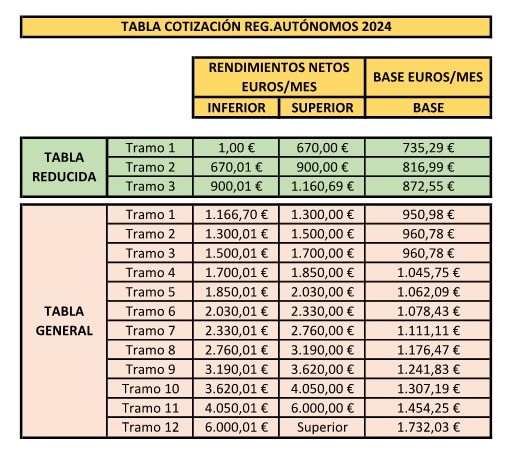

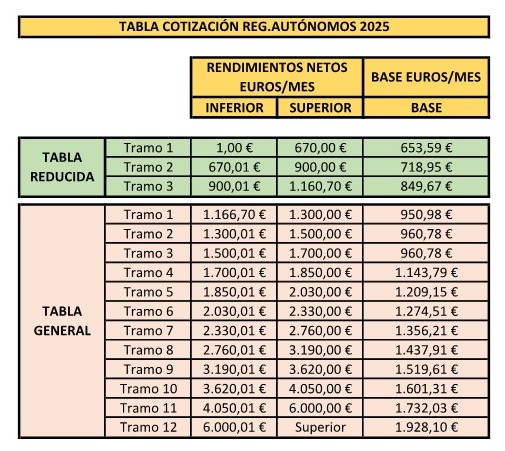

▪ 1ª Fase, del 01.01.2023 a 31.12.2025: en este período se determinarán las bases de cotización mediante las tablas general y reducida de bases de cotización.

▪ 2ª Fase, del 01.01.2026 a 31.12.2031: en este período la base mínima de cotización de la tabla general se equiparará a la base mínima de cotización del Régimen General.

Las tablas de cotización para cada uno de los años de la 1ª fase, son las siguientes:

II. Los tipos de cotización.

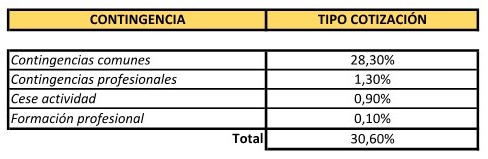

Los tipos de cotización del Régimen de Autónomos no son objeto de esta reforma del sistema de cotización, aunque deberá estar a los que se aprueben en la respectiva Ley de Presupuestos Generales del Estado de cada año.

En la actualidad, los tipos de cotización son los siguientes:

III. La cuota de cotización.

La cuota de cotización en el Régimen de Autónomos es el resultado de aplicar los tipos de cotización precedentes, en la base de cotización determinada de acuerdo con todo lo comentado en el apartado II de este informe.

IV. El régimen transitorio.

El anteproyecto de Real Decreto-ley prevé, ya lo decíamos antes, un largo período transitorio que se inicia el próximo 1 de enero de 2023 y finalizará el 31 de diciembre de 2031.

Y a partir del día 1 de enero de 2032, tal y como prevé la Disposición Adicional Primera, las bases de cotización se fijarán en función de los rendimientos netos obtenidos anualmente para las personas trabajadoras autónomas por sus actividades económicas o profesionales, dentro de los límites de las bases de cotización máxima y mínima que se fijen en la correspondiente Ley de Presupuestos Generales del Estado.

Y durante este largo período transitorio el Gobierno irá evaluando el despliegue del nuevo sistema e implementando las tablas de cotización que regirán en este período transitorio.

Deberemos estar atentos a cómo finalmente queda redactada esta norma ya los impactos que el nuevo sistema tendrá en los costes de aseguramiento de las personas trabajadoras autónomas.

Sorry, the comment form is closed at this time.